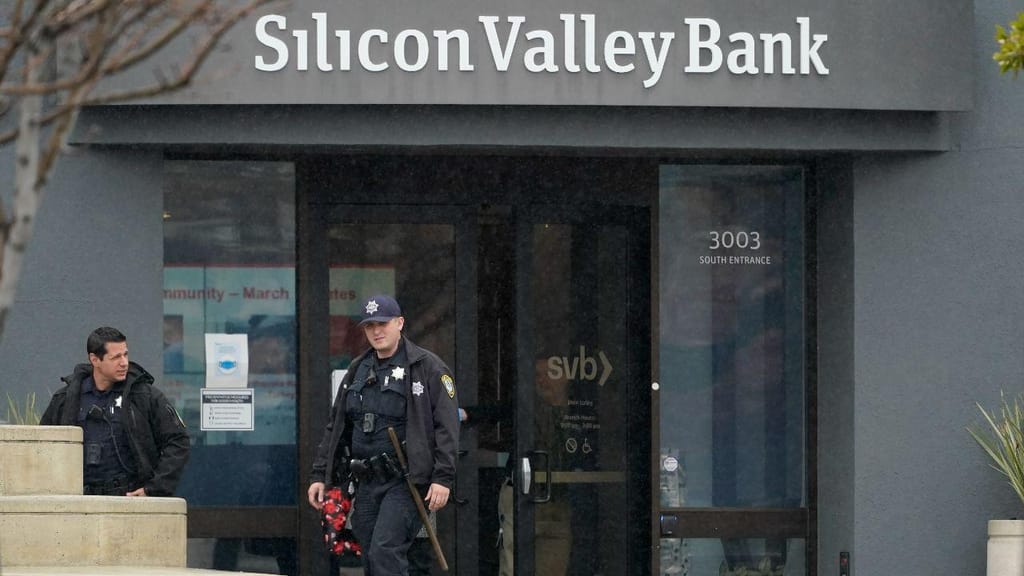

Apanhou quase todos de surpresa e, em menos de dois dias, levou ao colapso de um dos bancos mais importantes para o desenvolvimento das start-ups de Silicon Valley

Foram precisas apenas 48 horas para colapsar um dos maiores bancos norte-americanos, naquela que já é a segunda maior falência bancária da história dos Estados Unidos da América. Vários bancos desvalorizaram milhares de milhões em bolsa e investidores e especialistas temem agora que as ondas de choque causadas pela queda do Silicon Valley Bank (SVB) venham a causar problemas em empresas e bancos menores, caso não sejam tomadas medidas adicionais por parte das autoridades americanas.

"Os bancos menores podem sofrer uma sangria de depósitos e a situação pode alastra-se, caso não aconteça uma intervenção diferenciada. No entanto, não se trata de um banco que se descapitalizou. Este é um efeito colateral da subida das taxas de juro por parte da Reserva Federal Americana", explica à CNN Portugal Filipe Garcia, presidente da Informação de Mercados Financeiros (IMF).

A queda do SVB começou depois de a entidade bancária ter anunciado que iria procurar vender 2,5 mil milhões de dólares em ações para “tapar um buraco” no seu balanço. Pouco depois, a Federal Deposit Insurance Corporation, anunciou que o banco norte-americano não conseguiu atingir esta meta, levando a uma queda em bolsa.

Os preços das ações caíram 60%. Na sexta-feira, o cenário era ainda pior, com as ações do banco a caíram mais de 70% antes da abertura dos mercados. O choque estendeu-se a outros bancos e "limpou" mais de 100 mil milhões da capitalização de vários bancos americanos, em apenas dois dias.

Ao mesmo tempo, o SVB foi vítima de uma típica "corrida aos depósitos", com os seus clientes a temerem pela segurança do seu dinheiro, devido a instituição aparentar não ter liquidez suficiente para cobrir os depósitos. Só que o SVB é particularmente suscetível a esta situação. A Federal Insurance cobre apenas 250 mil dólares de cada depósito bancário, muito abaixo dos valores que muitas empresas guardavam na instituição.

"Este não é um banco de particulares, é um banco de empresas. Por isso, os depósitos são muito superiores. Mas não é um banco sem ativos ou totalmente descapitalizado. É um banco sem liquidez", refere Filipe Garcia.

O Silicon Valley Bank é um banco para start-ups, que tem sido fundamental para a capitalização de diversas empresas que floresceram na Califórnia, nos últimos anos. Foi fundado em 1983 para atender às necessidades financeiras das empresas de tecnologia e inovação da região de Silicon Valley e desde então expandiu seus serviços para outras regiões dos Estados Unidos e para outros países. Esta instituição permitia a pequenas empresas abrir contas e emprestar-lhes dinheiro, quando bancos de maior dimensão ainda mostravam alguma relutância em emprestar dinheiro a jovens companhias, com poucos ativos sob seu nome.

Mas a história do SVB espelha bem o “boom” que se viveu nos últimos anos em Silicon Valley. Ao mesmo tempo que alguns destes projetos explodiam em dimensão, o SVB seguiu o mesmo rumo e encheu os cofres com milhares de milhões de depósitos. No final de 2017, o banco tinha depositados pouco mais de 44 mil milhões. Quatro anos depois, esse valor ultrapassou os 189 mil milhões de dólares. No entanto, a sua carteira de empréstimos não teve o mesmo percurso, aumentando de 23 mil milhões para 66 mil milhões no mesmo período.

Como os bancos ganham dinheiro com a diferença entre a taxa de juros que pagam nos depósitos e os juros que recebem dos clientes, ter uma carteira de depósitos muito superior à de empréstimos é um problema para o banco, que investiu 128 mil milhões de dólares em títulos de dívida pública norte-americana de longo prazo. Mas a inflação chegou e as taxas de juro dispararam. E com o aumento das taxas, "secaram" os milhares de milhões de capital de risco e o preço dos títulos de longo prazo que o banco comprou caíram.

A subida dos juros promovida pela Reserva Federal está a provocar uma queda no preço das obrigações, que se movimentam em sentido contrário às taxas. Esta tendência agravou-se na terça-feira, quando o presidente da Reserva Federal, Jerome Powell, admitiu a possibilidade de voltar a acelerar a subida dos juros para travar a inflação. Depois das declarações, as taxas de juro dos títulos do Tesouro norte-americano a dois anos superaram os 5% pela primeira vez desde 2007.

"Com os seus ativos empregues em títulos de longo prazo, não havia capacidade de se desfazer desses ativos sem incorrer em perdas. Se fossem mantidos até à sua maturidade, não existiram problemas. O problema é que com a subida das taxas de juro desvalorizaram nestes últimos meses. É como se um título que ontem valia mil dólares, agora valesse 900 euros", frisa Filipe Garcia.

Os depósitos que estavam no balanço do SVB tinham aumentado de forma significativa, precisamente numa altura em que as taxas de juros estavam historicamente baixas. Com o “fim” dos investimentos dos fundos de capital de risco, muitos dos quais eram clientes do SVB, começou a corrida para a levantar dinheiro, o que levou a uma forte redução dos depósitos do banco.

Em menos de um ano, os depósitos do banco passaram de 189 mil milhões para 173 mil milhões, perto do fim de 2022. Isto obrigou a instituição a vender uma parte significativa do seu portefólio de ativos, abaixo do preço de aquisição. As perdas chegaram a perto dos dois mil milhões de dólares, obrigando a empresa a tentar uma capitalização esta semana.

Apesar do pânico inicial, muitos analistas consideram que a queda estrondosa do SVB não deve causar um "efeito dominó" no sistema bancário norte-americano. As autoridades admitem mesmo que, na próxima segunda-feira, os clientes do banco poderão ter acesso ao seguro federal que garante depósitos até 250 mil dólares.

“O sistema está tão bem capitalizado e líquido como sempre esteve”, afirma o economista-chefe da Moody’s, Mark Zandi. “Os bancos que agora estão com problemas são pequenos demais para serem uma ameaça significativa ao sistema mais amplo."

Um dos possíveis cenários pode ser mesmo a compra do banco por parte de uma instituição bancária de maior dimensão. O próprio dono do Twitter e da Tesla, Elon Musk, admite estar aberto à possibilidade de adquirir o banco.

I’m open to the idea

— Elon Musk (@elonmusk) March 11, 2023

"Pode acontecer alguma medida adicional que até acalme a situação. Ou venda ou uma garantia adicional dos depósitos. Se isto não acontecer, as pessoas podem achar que os seus depósitos não estão seguros e tentar tirar o seu dinheiro dos bancos e criar um risco sistémico. O banco pode ter sido imprudente da forma como geriu a sua tesouraria", reforça Filipe Garcia.